Исследование рынка шеринга электросамокатов [кикшеринг] в России. Сезон 2021

Большое исследование рынка шеринга самокатов: как появился, почему так быстро растет, какие проблемы испытывает и главное – что с ним будет дальше.

1. Обзор экосистемы

В 2021 году рынок шеринга самокатов (кикшеринга) в России сделал значительный шаг вперед. Компании показывают впечатляющий рост пользовательской базы, объема поездок, единиц техники и регионов присутствия.

Сейчас, по нашим данным, в России работают около 50 кикшеринговых компаний. Кикшеринг присутствует в 90 городах (с учетом городов-спутников), суммарно во всех парках российских кикшерингов к концу сезона 100-120 тысяч самокатов.

Мы оцениваем рост рынка кикшеринга по сравнению с прошлым годом на 200-230%: он выражается в увеличении количества городов присутствия, самокатов, клиентов и в росте выручки.

За 2021 год кикшеринговые компании увеличили количество самокатов примерно на 70-80 тысяч единиц и открылись в 30 новых городах. Драйверами роста рынка мы считаем:

- инвестиции, привлеченные крупными игроками;

- низкий порог входа для пользователей (не нужны права, легко пользоваться, мало физической нагрузки);

- отсутствие серьезных конкурентов в решении микромобильных запросов;

отсутствие ограничивающих законов в тех городах, где наблюдается наибольший рост (например, в Москве); - проникновение услуги в массы;

- рост интереса к самокатам не только в шеринге, но и в личном использовании (спрос на личные электросамокаты в России в этом году вырос в три раза).

Кикшеринг лучше других вариантов передвижения по городу решает сразу несколько больших проблем, связанных с транспортом:

- необходимость долго ждать или долго идти;

- загруженный и непредсказуемый трафик;

- завышенную цену;

- неэкологичность.

Что важно, рост рынка обусловлен увеличением доли транспортных поездок, а не развлекательных. Именно транспортные поездки делают кикшеринг значимой частью городской экосистемы и способствуют росту активной и лояльной пользовательской базы.

По данным кикшеринговых компаний, 70-85% поездок на шеринговых самокатах в 2021 году совершались в транспортных целях и только 15-30% – в развлекательных.

Для сравнения, в 2020 году транспортных поездок было около 60% (при том что всего поездок в 2020 году было на 70% меньше, чем в 2021).

Хотя на российском рынке работает около 50 кикшеринговых компаний, большую его часть занимают 2 сервиса – Whoosh и Urent. По нашей оценке, лидеры контролируют около 70-80% рынка. Остальные компании, среди которых много локальных игроков с небольшим парком самокатов, делят между собой 20-30%.

В этом исследовании мы рассмотрим, как развивался кикшеринг в России с момента появления и как он влияет на развитие городов, оценим текущее состояние рынка и сделаем прогнозы на его развитие в ближайшие 3 года.

В основе исследования – данные из открытых источников, информация, полученная напрямую от участников индустрии и независимых экспертов, а также собственные расчеты, прогнозы и гипотезы.

2. Историческая сводка развития индустрии

2018 год

До 2018 года в России было несколько попыток запуска сервисов шеринга самокатов, но первые полноценно работающие в городе компании появились именно в 2018 году.

В мае 2018 года в Москве начали работать первые кикшеринги – Делисамокат и YouDrive lite. Оба сервиса запустились внутри каршеринговых компаний (Делимобиль и YouDrive). Делисамокат запустился с 1000 самокатов, кикшеринг работал по станционной модели (в день запуска анонсировали 25 точек выдачи и возврата, расположенных у станций метро) с почасовой и суточной тарификацией (100 рублей в час, 450 рублей в день).

YouDrive lite запускался с 200 самокатами, работал по бесстанционной модели (завершать аренду можно было на городских велопарковках) и с поминутной тарификацией (цена аренды – 5 рублей в минуту). К концу сезона YouDrive lite увеличил парк до 500 электросамокатов и сообщал о 75 000 аренд за 2018 год.

Делисамокат через год закрылся, не проработав и два полных сезона, а YouDrive lite существует до сих пор, но перестал быть частью компании YouDrive (каршеринг был продан О2О-платформе — совместному предприятию Сбера и Mail.ru Group, а сервис шеринга самокатов в периметр сделки не вошел) и сократил зону аренды в Москве до нескольких нецентральных районов.

В августе 2018 года в Розе Хутор основатель еще одного каршеринга, UrentCar, Андрей Колесник запустил проект UrentBike – сервис по аренде велосипедов. Через несколько недель в UrentBike для аренды стали доступны и электросамокаты. Сервис также работал в Анапе и Сочи.

2019 год

Запуск первых кикшерингов не привел к взрывному росту индустрии, но в 2019 году начали появляться новые компании и продолжили развитие уже существующие.

В апреле 2019 года появились слухи о том, что свой кикшеринг планирует запускать Яндекс, который закупил для этого несколько тысяч электросамокатов.

Летом того же года в Москве запустился кикшеринг Whoosh. На старте сервис предлагал около 200 самокатов с тарифом 5 рублей в минуту и зоной завершения аренды на городских велопарковках внутри Бульварного кольца.

В день официального начала работы Whoosh рассказал о привлечении инвестиций в размере миллиона долларов, а к концу сезона кикшеринг вырастил парк до 1000 самокатов, ввел динамическое тарифообразование, открылся в Санкт-Петербурге, Новосибирске и Сочи и расширил зону парковок и поездок в Москве.

Urent в 2019 году занял лидирующие позиции на юге России (Сочи, Адлер, Краснодар и курортные города побережья), первым из крупных шерингов запустил работу на технике со сменной батареей. Парк расширился до 2500 самокатов и 1500 велосипедов.

2020 год

В 2020 году рост кикшеринга заметно ускорился. В январе основатели каршеринга Карусель привлекли 25 миллионов рублей на запуск кикшеринг-сервиса. Вообще именно в 2020 году начался активный запуск новых шеринговых сервисов и открытие новых городов.

К концу сезона 2020, по нашей информации, в России работало около 20 компаний примерно в 60 городах.

Продолжили рост и крупные игроки. В начале июня сервис Urent запустился в Москве, а через несколько недель привлек 150 миллионов рублей от основателей сервиса “Сравни Такси” Андрея Азарова и Михаила Гейшерика, а также основателя агентства Possible Андрея Винограда. Парк сервиса увеличился до 15 000 самокатов, он начал работать в Санкт-Петербурге, Казани, Ростове-на-Дону, Воронеже, Белгороде и в нескольких городах Московской области. В августе 2020 года самокаты Urent появились в приложении агрегатора такси и каршеринга Ситимобил.

Кикшеринг Whoosh за 2020 год увеличил парк до 10 000 единиц, открылся в Краснодаре, Екатеринбурге, Тюмени, Уфе, Казани, Калуге, Туле и Воронеже.

2021 год

К 2021 году потенциал развития индустрии стал уже очевидным, это привело к нескольким крупным инвестиционным сделкам на рынке.

В феврале 2021 года Whoosh привлек почти 2 миллиарда рублей от фонда ВТБ Капитал Инвестиции. А Urent в марте получил от Сбера финансирование в размере 400 миллионов рублей, за которым последовали инвестиции от фонда Sistema SmartTech (часть АФК “Система”). Обе компании заявляли, что привлеченные средства планируют потратить на увеличение парка самокатов и запуск новых городов. Так и случилось. Парк самокатов в 2021 году вырос на 200-230% по сравнению с прошлым сезоном, а количество городов, в которых есть сервисы шеринга самокатов, увеличилось с 60 до 90 (с учетом городов-спутников).

Весь рынок кикшеринга в России к концу 2021 года можно оценить в 10-15 миллионов пользователей и примерно 55 миллионов поездок за сезон.

Важным событием стал запуск кикшеринга от Яндекса в июле 2021 года. На старте самокаты Яндекс Go работали только в центральных районах Москвы, в октябре компания запустила самокаты в Краснодаре. По мнению участников рынка, у Яндекса большие шансы стать одним из лидеров кикшеринга в России, но пока по количеству аудитории и размерам парка ему далеко до лидеров.

Часть 1. Рынок сейчас

Влияние кикшеринга на развитие городской мобильности

Одним из ключевых факторов успешного роста индустрии кикшеринга в мире является то, что такой формат передвижения по городу лучше других закрывает несколько серьезных проблем мобильности, актуальных для современных городов. А именно:

- Длительность ожидания – самокат не нужно ждать, на нем можно сразу ехать. За счет этого он выигрывает у, например, общественного транспорта и такси.

- Скорость передвижения – там, где жители города передвигались бы пешком, на самокате это можно делать в несколько раз быстрее.

- Перегруженные людьми транспортные потоки (например, в метро или автобусе в час пик) – на самокате можно свободно ехать одному.

- Непредсказуемый трафик – на самокате нет пробок.

- Высокая цена – на самокате дешевле, чем на такси.

- Экология – передвигаться на самокате экологичнее, чем на автомобилях, использующих бензин.

Кикшеринг – уже лидер микромобильности в России. В Москве, по данным Департамента транспорта, в 2021 году количество поездок на самокатах превысило количество поездок на велосипедах на 20%. А в следующем году кикшеринг, как считают участники индустрии, займет 80% рынка российской микромобильности.

Главным конкурентом кикшеринга среди сервисов, предоставляющих услугу транспорта последней мили, можно считать велошеринг, который также существует в России уже несколько лет (и достаточно хорошо представлен в нескольких крупных городах). Но, по нашей оценке, за счет низкого порога входа, меньшей потребности в качественной городской инфраструктуре и компактности развитие кикшеринга более перспективно.

Паттерны потребления в кикшеринговых сервисах могут значительно отличаться в разных городах. Например, в курортных городах совершается значительно больше развлекательных поездок, а в городах-миллионниках, наоборот, наблюдается максимальное смещение в сторону транспортного сценария. Сценарий напрямую влияет на продолжительность поездки и средний чек по городу, и для российского кикшеринга за последние годы характерен рост доли именно транспортных поездок (75-90% поездок в зависимости от города).

Одну из ключевых ролей в развитии индустрии сейчас играет городская политика касательно кикшеринга. На примерах этого сезона, которые мы разберем ниже, видно, как грамотная городская политика и сотрудничество городской администрации приводило к значительному росту уровня кикшеринга в городе. Есть и обратные примеры, когда местные власти сильно мешали компаниям или совсем не давали им развиваться, вынуждая уходить из городов.

Сразу стоит отметить, что отношения кикшеринговых компаний с городскими властями – важная тема не только для российского рынка. Существуют прецеденты в других странах, в том числе и довольно конфликтные.

Например, из-за перенасыщенности рынка и недовольства горожан и властей количеством самокатов крупные китайские велошеринги Ofo и Mobike в 2018 году переживали кризис и были на грани банкротства, хотя еще в конце 2017 года парк шеринга в Китае составлял более 20 миллионов велосипедов.

Еще одной громкой историей был запрет на работу кикшерингов в Сан-Франциско в 2018 году. Из-за того, что новые сервисы очень быстро стали популярными, город столкнулся с проблемой переполненности улиц самокатами, которые могли мешать другим участника движения.

В Сан-Франциско сначала изымали самокаты, мешающие пешеходам, а затем и вовсе стали конфисковать все шеринговые самокаты, выписывая штраф в $100 за каждый скутер. При этом полный запрет был довольно быстро снят и кикшеринговым компаниям можно было вернуться в город, если они получат необходимые разрешения и ограничат свой парк.

Есть и более актуальные примеры коммуникации между кикшерингами и городом. Власти Мюнхена, Копенгагена и Осло выделяют как значимые проблемы скорость движения электросамокатов и граждан, которые ездят в нетрезвом виде или вдвоем на одном самокате, подвергая опасности себя и окружающих. Совместно с кикшеринговыми компаниями города разрабатывают различные варианты решения этих проблем: социальную рекламу, предустановленные ограничения скорости, запрет на ночные поездки.

Интересно также сравнить европейские города с российскими по количеству самокатов на 1 тысячу человек – в российских городах этот показатель сильно ниже. В Стокгольме на тысячу жителей приходится 19 самокатов, во Франкфурте и Дюссельдорфе – 12-13 самокатов. Даже в Варшаве показатель плотности самокатов (4 самоката на тысячу человек) выше, чем в городах России, где на 2021 год плотность составляет 1,5-2,5 самоката на тысячу человек в зависимости от города. Это еще раз подтверждает что рынок РФ не насыщен и имеет значительный потенциал роста.

В России в 2021 году городская политика в отношении кикшеринга обсуждалась очень активно. Были примеры как конструктивной, так и деструктивной коммуникации. Один из лучших примеров мы наблюдаем в Москве. С момента появления в городе кикшеринга Департамент транспорта контролировал его присутствие, зоны передвижения и завершения аренды, а позже – и максимальное количество самокатов на компанию.

В июле 2021 года Дептранс Москвы обновил правила работы кикшерингов в городе, согласно им операторы могут иметь в парке не более 10 тысяч самокатов. Регулируется и территориальное распределение самокатов: 30% должны находиться внутри Садового кольца, 30% – между Садовым кольцом и ТТК, оставшиеся 40% – за пределами ТТК. На одной велопарковке (в радиусе 10 метров) можно размещать не более 6 самокатов каждого оператора.

Важным нововведением стали «медленные зоны» – территории повышенного скопления пешеходов, на которых действует ограничение скорости в 15 км/ч (в остальных местах максимальная разрешенная скорость ограничена 25 км/ч).

Правила разработаны совместно с кикшеринговыми компаниями, и их выполнение встроено в работу сервисов (например, въезжая в «медленную зону» шеринговый самокат автоматически снизит скорость до необходимой).

Примеров деструктивной коммуникации, мешающей развитию рынка, к сожалению, было больше. Например, в Санкт-Петербурге в июне 2021 года власти провели обыски у большинства операторов кикшеринга, работающих в городе, и вынудили компании приостановить работу, а также завели шесть уголовных дел о причинении вреда здоровью по неосторожности. Компании вернулись в город только после того, как подписали с комитетом по транспорту соглашение, которое вводило скоростные ограничения и запрещало движение в части центральных районов.

Кикшеринги, по сути, оказались в ситуации, когда они вынуждены соглашаться на выставленные городом условия (не всегда обоснованные) для того, чтобы продолжать работу.

В Ростове-на-Дону по требованию губернатора Ростовской области мэрия города подготовила проект изменений, который обязывает операторов устанавливать стационарные парковки для самокатов, добавляет дополнительные зоны ограничения скорости и зоны, в которых запрещено передвижение на средствах индивидуальной мобильности.

А в Казани по предписанию ГИБДД в 10 раз сократили число парковок для кикшеринга, ограничили скорость движения самокатов по тротуарам до 10 км/ч, а по велодорожкам — до 15 км/ч. Такая скорость, по сути, делает использование кикшеринга неэффективным для пользователей и невыгодным для компаний, то есть вынуждает кикшеринги приостановить или значительно сократить свою деятельность в городе.

Из-за чего возникают такие сложности? На наш взгляд, у этого есть две причины.

Во-первых, нет корректного законного регулирования передвижения на самокате. Самокат фактически приравнен к пешеходу (действующее в ПДД понятие «пешеход» приравнивает к пешеходам лиц, «использующих для передвижения роликовые коньки, самокаты и иные аналогичные средства»). Скорее всего, это свазано с тем, что в ПДД не учитывается электросамокат, который способен набирать значительно большую скорость, чем мускульный.

Из-за неурегулированности законодательства и консервативности городских властей им часто проще запретить развитие кикшеринга или установить необоснованно жесткие ограничения, чем пытаться построить корректную коммуникацию, выгодную и бизнесу, и всем жителям города.

Во-вторых, с самокатами есть ряд лежащих на поверхности проблем (занимают место, мешают пешеходам, провоцируют опасные ситуации из-за движения в пьяном виде или вдвоем на одном самокате), которые быстрее решаются запретами и жесткими ограничениями, чем сложной работой над улучшением качества городской инфраструктуры и повышением транспортной осознанности горожан.

Обе проблемы – решаемые.

Уже готовятся поправки в ПДД, которые введут понятие Средство Индивидуальной Мобильности (СИМ), включающее в себя и шеринговые самокаты. Поправки также уточнят правила движения: например, разрешат ездить по велодорожкам (сейчас человек на электросамокате формально является пешеходом и не может пользоваться велодорожкой). На федеральном уровне шеринговые самокаты по мощности и скорости отвечают требованиям для СИМ и не подпадают под регулирование или необходимость иметь водительские права.

Для городских проблем, вроде слишком большого количество самокатов или отсутствия парковок, тоже есть конструктивные решения. Например, на самом массовом российском рынке кикшеринга – московском – действует оферта об использовании городских парковок. Она регулирует лимит на каждого из игроков и общий размер парка в городе. Для игроков рынка это выгодно, так как защищает их от конкурентов, доминирующих за счет количества самокатов. Города также выступают с инициативами о подписании соглашений относительно ограничения скорости в зонах с высокой плотностью пешеходного потока. Стандарт таких соглашений – ограничение до 15 км/ч.

Кажется, что большее количество проблем для города могут доставить личные электросамокаты – на них часто можно развивать скорость выше 30 км/ч, что может приводить к серьезным авариям. По нашим данным, большинство резонансных ДТП происходят как раз на частных электросамокатах с людьми в состоянии алкогольного опьянения. В то же время кикшеринговые компании ограничивают максимальную скорость своих самокатов до 25 км/ч, вводят на программном уровне ограничения скорости в «медленных зонах» и стремятся к совместному решению существующих проблем с городскими властями.

Экономика

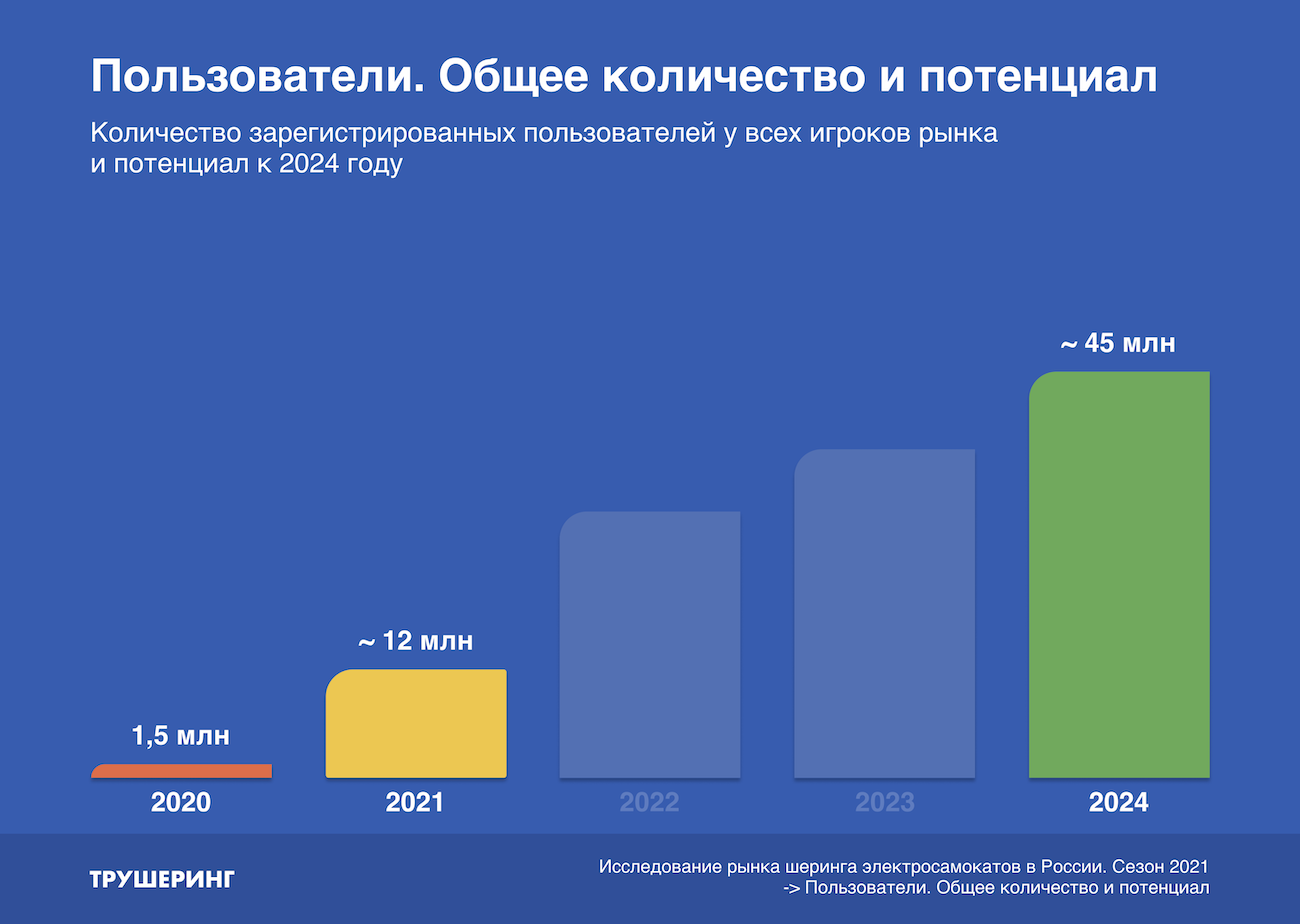

В 2020 году, рынок российского кикшеринга состоял из 26 компаний, работающих в 60 городах. За год было совершено около 8 миллионов поездок, а суммарное количество пользователей можно оценить в 1,5 миллиона человек.

Важным катализатором роста индустрии стали инвестиции, которые привлекли крупные игроки: в феврале 2021 года Whoosh привлек почти 2 миллиарда рублей от фонда ВТБ Капитал Инвестиции. В марте того же года Urent получил от Сбера финансирование в размере 400 миллионов рублей, за которым последовали инвестиции от фонда Sistema SmartTech (входит в АФК «Система»). Обе компании заявляли, что планируют потратить привлеченные средства на увеличение парка самокатов и запуск в новых городах.

И действительно, в 2021 году, в основном за счет лидеров рынка, выросло и количество городов присутствия, и парк самокатов.

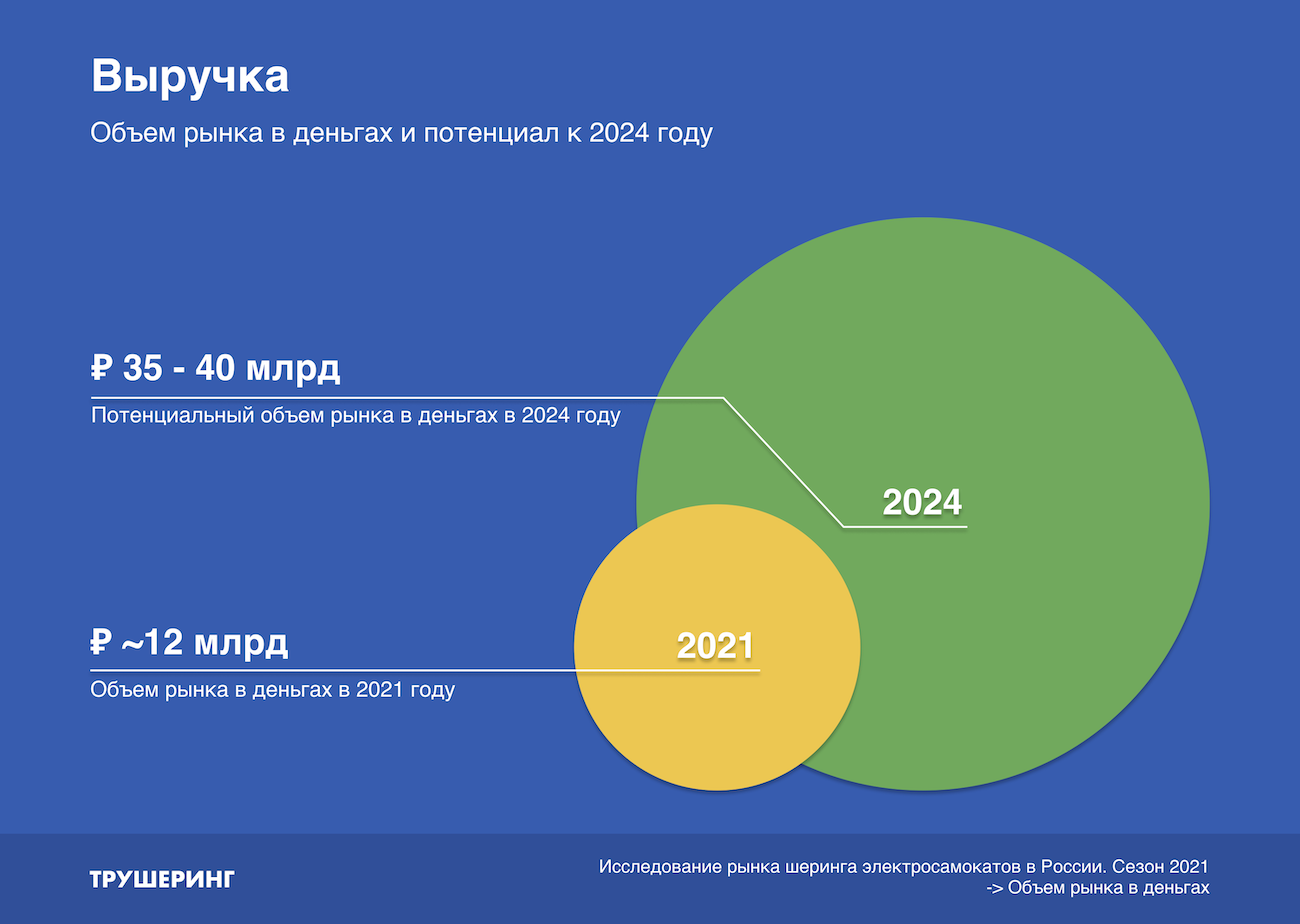

По нашей оценке, весь объем рынка в 2021 году можно оценить в 12 миллиардов рублей.

На конец сезона кикшеринг представлен в 90 городах России (с учетом городов-спутников), совокупный парк всех операторов — 100-120 тысяч самокатов. Кикшерингом в 2021 году воспользовались 10-12 миллионов человек, которые совершили около 55 миллионов поездок за сезон.

Примерно 80% рынка занимаю крупнейшие игроки – Whoosh и Urent. Их совокупную аудиторию мы оцениваем примерно в 8 миллионов пользователей, которые в 2021 году совершили 35-40 миллионов поездок. На долю всех остальных игроков приходится 20% рынка (2 миллиона пользователей и 10-15 миллионов поездок).

1 самокат за сезон приносит компании 100 000 рублей, в день на нем совершается 3-5 поездок (в зависимости от популярности оператора и города). Средняя стоимость поездки варьируется от 160 до 200 рублей. Средняя стоимость минуты – 7-8 рублей.

На стоимость поездки влияет ее длина, а на длину – характеристики города. В миллионниках стоимость поездки может быть на 40% больше, чем в небольших городах. Это объясняется не только более высокими тарифами и расстоянием, но и качеством городской инфраструктурой, благодаря которой растет и продолжительность поездки.

Из наших данных также следует, что пользователь совершает в среднем 5 поездок за сезон и приносит компании 800-900 рублей.

Проблемы и риски

Среди основных проблем и сложностей, с которыми сталкивается индустрия кикшеринга в России прямо сейчас, мы выделяем:

- отсутствие корректного законодательного регулирования электросамокатов;

- проблемы с закупками;

- кадровый голод;

- демонизацию индустрии в информационном поле.

Разберем каждую проблему более подробно.

Отсутствие корректного законодательного регулирования электросамокатов, по мнению опрошенных нами участников рынка и независимых экспертов, является наиболее значимой проблемой, которая ограничивает рост индустрии. Выше мы уже подробно ее описывали (см. «Влияние кикшеринга на развитие городской мобильности»), поэтому здесь ограничимся кратким изложением.

Действующее в ПДД понятие «пешеход» приравнивает к пешеходам лиц, «использующих для передвижения роликовые коньки, самокаты и иные аналогичные средства», то есть, по сути, самокат сейчас приравнен к пешеходу. Получается, что в ПДД не описаны адекватные правила регулирования электросамокатов (которые могут набирать скорость в разы превышающую скорость пешехода). Это приводит к тому, что городским властям приходится разрабатывать на местах собственные правила регулирования. Из-за этого сами правила и методы их внедрения могут значительно отличаться друг от друга в разных регионах России.

Проблема должна решиться в ближайшее время, так как в ПДД готовятся поправки, которые введут понятие Средства Индивидуальной Мобильности (СИМ). СИМ в новой редакции ПДД определяется как «транспортное средство, имеющее одно или несколько колес (роликов), предназначенное для индивидуального передвижения человека посредством использования двигателя (двигателей) (электросамокаты, электроскейтборды, гироскутеры, сигвеи, моноколеса и иные аналогичные средства)» (абзац 56, п. 1.2).

Для СИМ будет установлено максимальное ограничение скорости в 25 км/ч и ограничение массы транспортного средства в 35 кг. Также для СИМ будут подробно описаны правила движения (по велодорожке, если ее нет – по тротуару, если его нет – по обочине, если нет и ее – по правому краю проезжей части).

Шеринговые самокаты по мощности и скорости отвечают необходимым требованиям и подпадают под определение СИМ. Операторы кикшеринга, по нашей информации, положительно оценивают появление корректного регулирования электросамокатов в ПДД и считают, что это должно привести к более конструктивному диалогу бизнеса с городскими властями.

Еще одна актуальная для кикшеринга проблема – закупки самокатов. Сейчас около 60% самокатов на российском рынке – бренда Ninebot, 30% – самокаты Okai. Из-за пандемии с одной стороны и роста популярности кикшеринга по всему миру с другой, возможности производителей самокатов не соответствуют спросу кикшеринговых компаний. Рост парка в российском кикшеринге может замедлиться за счет невозможности купить столько самокатов, сколько готовы крупные игроки.

Третьей проблемой мы считаем нехватку рабочей силы. Компании не успевают за своим ростом, и им требуется больше людей, обслуживающих самокаты, чем доступно сейчас. К тому же, из-за того, что сервисы предлагают новую для России услугу, на рынке пока мало людей, компетентных в этой области. Это означает, что компании вынуждены тратить дополнительное время и ресурсы на обучение персонала.

По нашему мнению, ситуация стабилизируется со временем и по ходу роста индустрии. Мировые лидеры рынка кикшеринга также считают развитие кадров, способных качественно обслуживать самокаты, одним из значимых направлений своего развития и стремятся к ситуации, когда на одного техника приходится 100 самокатов.

Наконец, четвертая проблема – демонизация кикшеринга в информационном поле. В 2021 году в СМИ и в общественном обсуждении часто поднималась тема дискомфорта, который самокаты причиняют пешеходам и автомобилистам. Самокаты критиковали за то, что они занимают много места и создают небезопасные ситуации из-за езды по тротуарам, в нетрезвом виде или вдвоем.

За первую половину 2021 года было зафиксировано 135 ДТП с участием средств индивидуальной мобильности, что в два раза больше, чем за аналогичный период прошлого года. При этом парк кикшеринга за год вырос на 250%, а из 135 ДТП только 19 произошли с участием СИМ, принадлежавших юрлицам (из которых не все относятся к кикшеринговым компаниям; часть принадлежит, например, службам доставки). В 116 случаях СИМ принадлежали частным лицам. Тем не менее, осуждение, критика, а также последовавшие за этим ограничения пришлись именно на шеринговые компании.

Подобные претензии частично объясняются тем, что продукт новый, и горожане не знают, как им правильно и безопасно пользоваться. Это решится со временем, когда самокат станет более привычным способом передвижения по городу. Но уже сейчас кикшеринговые компании решают наиболее критичные проблемы совместно друг с другом и с городскими властями. Например, ограничивают скорость самокатов в «медленных зонах», проводят обучение при регистрации в приложении и запускают социальную рекламу с доступным объяснением правил передвижения на самокате.

Важно отметить, что главная причина появления подобных конфликтов в недостаточно развитой городской инфраструктуре, в которой людям с разными транспортными потребностями некомфортно сосуществовать. Полноценное решение таких проблем лежит именно в развитии этой инфраструктуры и в грамотном разделении транспортных потоков на территории всего города между пешеходами, пользователями самокатов/велосипедов и автомобилистами.

Часть 2. Перспективы развития

Региональная экспансия

Важнейшими драйверами роста рынка в ближайшие годы станут еще более активный выход кикшеринга за пределы городов-миллионников, открытие новых городов и более агрессивное развитие в тех городах, где уже работают кикшеринговые компании.

На примере Москвы и некоторых других крупных городов виден тренд на искусственное ограничение присутствия кикшеринга с разной степенью грамотности подхода к этому. Крупные города опасаются «засилья» самокатов и часто не дают компаниям увеличить парк самокатов настолько, чтобы полностью удовлетворить потребность горожан в транспорте последней мили. На наш взгляд, эта проблема станет менее острой в будущем (за счет изменений в ПДД и более плотного сотрудничества бизнеса с городскими властями), однако она вряд ли исчезнет совсем.

В то же время рост кикшеринга в регионах заметен уже сейчас. Сервисы работают примерно в 90 городах России: эта цифра увеличилась на 50% за последний год и, по нашим данным, экономически работа сервисов в небольших городах так же выгодна, как и в крупных (хотя, конечно, развитость инфраструктуры и платежеспособность населения напрямую влияют на средний чек поездки, он может отличаться в зависимости от города на 40%).

Развитию кикшеринга в регионах способствует и то, что в небольших городах есть запрос на короткие поездки – из-за небольшой территории происходит больше транспортных сценариев в пределах 8 километров. К тому же, порог входа для использования шеринга самокатов ниже, чем например, для каршеринга. А в некоторых городах спрос может расти из-за плохо развитой системы общественного транспорта.

Отдельно стоит сказать про потенциал туристических и курортных городов – в них кикшеринг развивается уже сейчас и будет развиваться дальше, но в основном за счет развлекательных поездок. Они в среднем длиннее, чем транспортные, но не так хорошо влияют на возвращаемость клиентов и не создают регулярного паттерна использования.

При этом мы не исключаем, что регионы будут заимствовать московскую модель развития: вводить ограничение на количество самокатов в городе в целом и для каждого оператора в частности, лимитировать количество самокатов на одной парковке, а также прибегать к практике «медленных зон». Впрочем, на примере Москвы видно, что операторы готовы к таким ограничениям, и они не являются критическими для развития сервиса.

По нашим данным, основными критериями выбора города для запуска у кикшеринговых компаний являются:

- климат (влияет на продолжительность сезона);

- инфраструктура (чем она лучше, тем длительнее поездка и, соответственно, больше средний чек);

- численность и доход населения;

- отсутствие конкурентов.

Некоторые крупные игроки рассматривают возможность запуска в других странах, а кто-то уже делает явные шаги в этом направлении. Например, Urent еще в 2019 году запустился на Кипре, а Яндекс в октябре 2021 года приобрел израильскую часть кикшеринга Wind. Однако основной потенциал пока видится в развитии российских регионов, открытии новых городов и росте парка там.

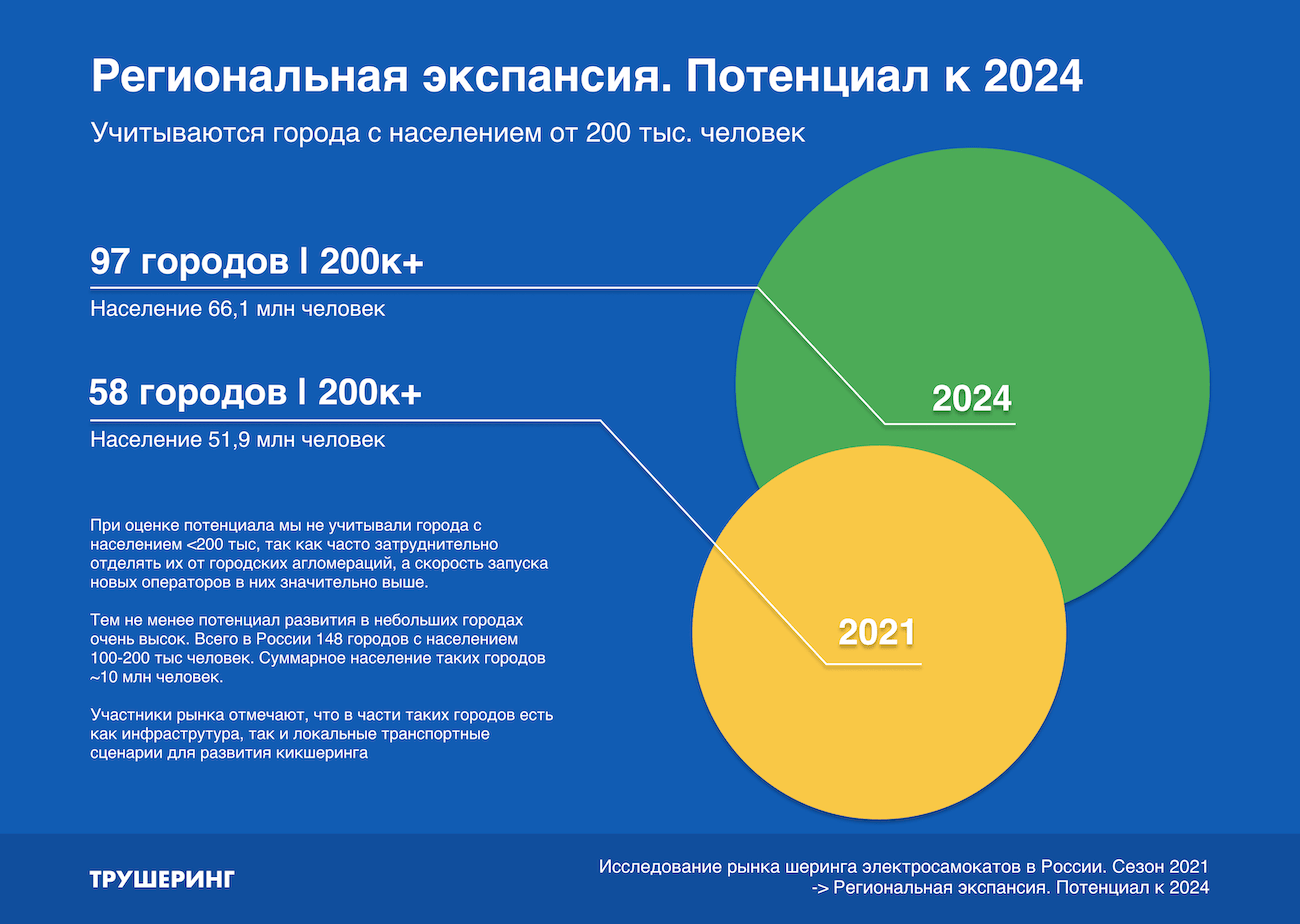

Текущие тренды и информация от представителей рынка говорят о том, что экспансия в регионы будет продолжаться в ближайшие годы. По нашей оценке, к 2024 году объем рынка в российских городах с населением от 200 тысяч до 1 миллиона человек будет составлять 40% (около 12-16 миллиардов рублей).

Емкость рынка и экономика до 2024 года

Напомним, что объем рынка кикшеринга на 2021 год составляет около 12 миллиардов рублей, сервисами пользуется 10-15 миллионов человек, они совершают примерно 50 миллионов поездок в год. Общий парк самокатов – 100-120 тысяч единиц.

По нашей оценке, рынок кикшеринга к 2024 году вырастет в 3-4 раза. В своих расчетах мы учитывали только региональную экспансию и прогноз, при котором кикшеринговые компании откроются во всех российских городах с населением более 200 тысяч человек и смогут полностью покрыть необходимым количеством самокатов соответствующие транспортные потребности жителей этих городов.

В своих расчетах мы не закладывали влияния на рост рынка таких факторов, как улучшение технической части самокатов или изменение транспортных сценариев горожан: точно просчитать такое сложно, и результат в любом случае будет слишком условным. Поэтому мы учитывали то, на чем сейчас, в первую очередь, фокусируются крупные кикшеринговые компании – на расширении парка и городов присутствия.

Итак, по нашей оценке, объем рынка кикшеринга к 2024 году будет составлять 30-40 миллиардов рублей. Парк кикшеринговых сервисов составит 300-400 тысяч самокатов. Клиентская база увеличится до 40-50 миллионов пользователей, которые будут совершать около 230 миллионов поездок в год.

При этом рынок городов-миллионников составит примерно 60% (18-24 миллиардов рублей) от общего рынка, а на города с населением меньше миллиона человек придется около 40% (12-16 миллиардов рублей).

Мы также предполагаем, что средняя стоимость аренды может снижаться в случае, если крупные игроки начнут более активную конкуренцию за пользователей. Сейчас на рынке есть возможность для развития сразу нескольких крупных операторов, но к концу 2024 года их станет сильно меньше, и снижение цены (пространство для снижения есть у кикшерингов и сейчас) кажется нам одним из наиболее вероятных методов борьбы за клиентов.

Возможная консолидация рынка

Ситуация на российском рынке шеринга самокатов сильно напоминает рынок московского каршеринга в конце 2017 – начале 2018 года. За пользователей конкурирует много небольших компаний, при этом есть несколько явных лидеров, контролирующих большую часть рынка. Окончательно рынок еще не поделен, а индустрия находится в стартовом развивающемся состоянии.

В каршеринге тогда к радикальным изменениям привел запуск сервиса от Яндекса, за которым последовала консолидация рынка, закрытие большей части маленьких компаний, поглощение одними компаниями других и формирование четырех крупных игроков, которые сейчас делят между собой весь рынок.

В кикшеринге много схожего (большое количество некрупных компаний, есть явные лидеры, у рынка есть перспективы роста в 3-4 раза, недавний запуск сервиса Яндексом), но есть и заметные отличия: более низкий порог входа, отличающиеся паттерны поведения, перспективы развития в регионах, борьба за которые, судя по всему, и станет ключевым фактором в разделе рынка в ближайшие годы. И все же потенциальная консолидация на рынке кикшеринга кажется очень реалистичной.

Примеры консолидации можно наблюдать в других странах, которые также переживают стремительный рост шеринга самокатов. Например, в Германии шесть крупнейших игроков объединились на платформе Shared Mobility и совместно предлагают ее пользователям около 150 тысяч самокатов в 80 городах страны.

Запуск самокатов Яндекса может стать существенным катализатором изменений. Сервис запустился только в середине 2021 года, поэтому пока говорить о его значительном влиянии на рынок не приходится. Но очевидно, что в ближайшие годы Яндекс будет активно догонять лидеров кикшеринга Urent и Whoosh, которые сейчас делят между собой около 80% рынка.

При этом лидеры, по нашей информации, не сильно опасаются Яндекса. В отличие от каршеринга на рынке сейчас нет сервисных центров и достаточного количества специалистов, которые могут обслуживать парк в несколько десятков тысяч единиц техники во всех крупных городах. Единственные обладатели такой инфраструктуры – Urent и Whoosh, а ее построение занимает несколько лет. Кроме того, перед сезоном 2022 года в ключевом городе, Москве, власти вводят искусственные ограничения в 10 тысяч самокатов на игрока. Эта мера как раз направлена на соблюдение паритета и предсказуемую маржинальность, и примеру Москвы могут последовать другие города.

Мы также считаем достаточно высокой вероятность выхода на рынок еще нескольких крупных технологических компаний. Например, уже заметен интерес Mail.ru Group и Сбера, которые заключают партнерства с действующими игроками и инвестируют в их развитие. Не исключено, что они решат полноценно зайти на рынок кикшеринга – купив существующий сервис или запустив собственный продукт.